Strengthening Municipal Fiscal Health in China

Since 2013, Zhi Liu has been a senior research fellow and director of the China Program at the Lincoln Institute of Land Policy, and director of the Peking University–Lincoln Institute Center for Urban Development and Land Policy (PLC). Prior, Zhi was lead infrastructure specialist at the World Bank, where he worked for 18 years, with operational experiences in a number of developing countries.

Zhi received a B.S. in economic geography from Dr. Sun Yat-Sen University (China), a M.S. in city and regional planning from Nanjing University (China), and a Ph.D. in urban planning from Harvard University.

LAND LINES: The Lincoln Institute recently initiated a global research agenda on municipal fiscal health. This effort arises from the recognition that a number of cities in the United States and in many other countries including China suffer financial hardship. What is the nature of municipal fiscal distress in China?

ZHI LIU: It’s very different from the financial troubles faced by cities in the United States. The two countries are at very different stages of urbanization. While the U.S. is highly urbanized, with more than 80 percent of citizens living in urban areas, according to the 2010 census, China is only halfway through the urbanization process. Today, 750 million Chinese citizens live in cities, accounting for 55 percent of the total population. By 2050, the urban population is expected to reach 1.1 billion, or 75 percent of the total population. Over the last two decades, with the exception of a few mining cities, almost all municipalities have seen rapid population growth and spatial expansion, generating a significant demand for public investment in urban infrastructure.

In China, the main sources of funding for urban infrastructure investment are revenues from land concessions and local borrowing from commercial banks, often using land as collateral. Urban land is owned by the state, and rural land is collectively owned by villages. The Land Administration Law stipulates that only the state has the power to convert rural land into urban use. This sets the stage for the municipal governments to take rural land for urban development through the land concession process. As it goes, municipal governments expropriate rural land, service it with infrastructure, and sell the land use rights to real estate developers. The compensation to farmers for the farmland taken is low, based on the land’s agricultural production value instead of market value for urban use. When the demand for real estate development is high, the land concession fees are bid high, and the municipal governments stand to collect a huge amount of revenues. For the last 10 years, revenues from land concessions have accounted for more than one-third of total local fiscal revenues.

Moreover, municipal governments further expand their financing capacity by using land assets as collateral to secure commercial loans from commercial banks. Before a recent amendment, the Chinese Budget Law did not permit local governments to borrow. However, most municipal governments bypassed the law by creating their own local financing vehicles—known as urban development investment corporations (UDICs)—that borrowed commercial loans or issued corporate bonds for the governments. The size of outstanding local debts has grown rapidly over the last few years, reaching at least one-third of the GDP now.

The land-based financing mechanism has helped municipal governments in China raise a significant amount of funds for capital investment. However, the success has also created incentive for municipal governments to rely on land concessions and UDICs too heavily. Today, China’s economy is growing more slowly than before, and the mechanism is running out of steam in many localities where conversion of rural land for urban use exceeds the real demand. Some cities have borrowed much more than they can repay, leaving them heavily indebted.

Many empirical studies, including some funded by the Lincoln Institute, find that China’s land-based financing mechanism is one of the main causes of other urban issues that we face today. Skyrocketing housing prices, growing local debts, excessive land-taking, growing tension between the farmers and municipal governments over land-taking, and widening gaps of income and wealth distribution between urban and rural populations are among the major issues.

LL: The international mass media has been reporting on these issues. How will China address them?

ZL: There is a high level of consensus on the root causes of the problems. In November 2013, the central government announced a set of reforms, and a few are directly related to urbanization policy and municipal finance. For example, the scope of land expropriation will be narrowed to the confine of public purposes, and villages are allowed to develop their land for urban use under the premise that it conforms to planning. The reforms also call for acceleration of property tax legislation; reform of hukou, the household residential registration system, to help farmers become urban residents; and government efforts to make basic urban public services available to all permanent residents in cities, including all rural-to-urban migrants.

LL: What are the implications of hukou reform on municipal finance?

ZL: The government is phasing out China’s longstanding hukou system, and the implications for municipal finance will be significant. Hukou was designed to identify a citizen as a resident of a certain locality, but for several decades the government used the system to control rural-to-urban migration. A rural hukou holder could not become an urban hukou holder without the government’s approval. Without urban hukou, a rural migrant worker is not eligible for public services provided by the urban governments.

Since the economic reform, the expanding urban economy has absorbed a large number of rural-to-urban migrant workers. Earlier, I mentioned China’s urbanization rate of 55 percent and urban population of 750 million. These numbers include the 232 million rural migrants who stay in cities for more than half a year. If they were excluded from the calculation, the level of urbanization would be just 38 percent. Due to their rural hukou status, however, migrant workers don’t have access to many services enjoyed by urban hukou holders, despite the fact that many have labored and lived in cities for years. Municipal governments determine the extent of many urban public services—such as public schools and affordable housing—according to the number of urban hukou holders inside the municipal jurisdiction. Phasing out hukou would significantly increase the fiscal burden to the municipal governments for public service provision. Some scholars in China estimate that the cost of providing full urban public services to each rural migrant would be at least RMB 100,000 (roughly $16,000 U.S.). The total outlays for all current rural migrants would be at least RMB 23 trillion (about $3.8 trillion U.S.).

LL: China is introducing the residential property tax. What is the status of that initiative?

ZL: The government is drafting the first national property tax law as part of the ongoing reform of public finance. China is one of only a handful of countries without a local property tax. The current taxation system relies heavily upon taxes on businesses and transactions, and very little upon taxes on household income and wealth. In a more urbanized China with a wealthier population who own residential properties, the property tax would be a more viable source of municipal revenues. Today, 89 percent of urban households own one or more residential units, and the value of those properties has much to do with urban public services. Property tax will allow cities to tax urban residential properties whose value would benefit from the improved public services made possible by property tax revenues. It should also fill part of the fiscal gap left by the expected reduction of revenues from land concessions. However, property tax will not be a major source of municipal revenues any time soon. It may take one or two more years for the National People’s Congress to pass the new law. It would also take perhaps two to three years for cities to establish the property database and assessment and administration system.

LL: It must be tough for cities to deal with declining revenues from land concessions without an immediate alternative—especially as they are coping with growing local debt, which has been widely reported. How will Chinese cities get out of this situation?

ZL: The situation is indeed tough. China’s economy is slowing down. The real estate sector is no longer as hot as it was in the last 10 years, resulting in lower demand for land and thus lower revenues from land concessions for municipal governments. Cities are now facing a fiscal gap. One possible way to fill the gap would be local government borrowing. However, as I mentioned earlier, many cities are indebted and have little capacity to borrow further. In fact, most cities in China do not have adequate capacity for debt management. The newly amended budget law permits provincial-level governments to issue bonds within the limit set by the State Council, but also closes the door on other forms of local government borrowing. Currently, the central government actively promotes infrastructure financing through public-private partnerships (PPP). While this is a good move, it won’t be sufficient to fill the infrastructure financing gap, as PPP is suitable mainly for infrastructure projects with a strong revenue flow. There are many other urban infrastructure projects that generate little or no revenues. In the long term, I believe that China should actively establish a municipal government bond market to channel funds from institutional investors to municipal infrastructure investment and enable local governments to access commercial loans based on creditworthiness. To do so, municipal governments need to develop institutional capacity on several fronts, such as local debt management, capital improvement planning, multiyear financial planning, and municipal infrastructure asset management.

LL: Is PLC’s work relevant to the current reform?

ZL: The PLC was jointly established by the Lincoln Institute and Peking University in 2007. By the time I arrived, in 2013, the center had developed its reputation as one of China’s premier research and training institutions on urban development and land policy issues. The center supports a number of activities, including research, training, academic exchange, policy dialogue, research fellowship, demonstration projects, and publication. We focus on five core themes—property taxation and municipal finance, land policy, urban housing, urban development and planning, and urban environment and conservation. Over the last few years, our research projects have touched upon land-based finance, local debts, housing prices, infrastructure capital investment and finance, and other topics relevant to municipal fiscal health. We have also provided training to Chinese government agencies on the international experiences of property tax assessment and administration. I would say that our work is highly relevant to the current reform.

Implementation of the new comprehensive policy reforms is generating considerable demand for international knowledge and policy advice in the China Program’s focus areas, especially property taxation and municipal finance. We plan to initiate a pilot demonstration project with one or two selected cities in China, to support the institutional capacity required for the development of long-term municipal fiscal health. Our team has started a study to develop a set of indicators to measure municipal fiscal health for Chinese cities. It is the right time for us to initiate this agenda in China.

It is with great sadness that we announce that Arlo Woolery passed away on February 28, 2002, at his home in Sun City West, Arizona.

Arlo brought zest, courtesy and unfailing curiosity to all of his endeavors over 82 years. Even before graduation from Luther College in Decorah, Iowa, in 1943, he turned his gift for public speaking to early success as a radio broadcaster. He provided play-by-play radio descriptions of baseball games, complete with sound effects for hits and cheering crowds, guided only by wire service score reports. Later he held several executive positions in radio and television, dealing both with broadcasting, equipment manufacturing and the first development of cable television networks.

He became an expert on public utility regulation and valuation, earning the Certified Assessment Evaluator (CAE) designation from the International Association of Assessing Officers and serving as chairman of its education committee. He was an expert witness in numerous utility valuation cases and taught in the annual Wichita State University program on railroad and utility valuation for many years. The Supreme Court of Utah reflected the respect with which he was regarded when it described him as a “well-educated, long experienced and highly qualified appraiser.” From 1967 to 1976 he served as director of the Property Tax Program for the state of Arizona, dealing with issues of valuation and tax administration and taking the lead in the development of computer-assisted mass appraisal.

Arlo was the first executive director of the Lincoln Institute of Land Policy, from 1974 to 1986, and upon retirement was named the Archibald M. Woodruff Fellow. He led the Institute’s move to Cambridge and its establishment as a center for education on land use and land-related tax issues. He organized and participated in numerous international symposiums on property taxation, land policy and computer-assisted valuation. He assisted in the development of the International Center for Land Policy Studies and Training (formerly the Land Reform Training Institute) in Taiwan and served on its Board of Directors from 1975 to 2000. He also wrote and edited many books, including The Art of Valuation (1978); Introduction to Computer Assisted Valuation (1985); Property Tax Principles and Practice (1989); and Valuation of Railroad and Utility Property (1992).

“Arlo’s legacy to the Lincoln Institute is its solid academic underpinnings,” notes Kathryn J. Lincoln, Chairman of the Board. “Even after his official retirement, Arlo remained involved with the Lincoln Foundation, and his continuing leadership and teaching at the International Center for Land Policy Studies and Training were instrumental in the development of that Lincoln program. We shall miss his wisdom and guidance.”

The introduction of property taxation in transitional economies offers a unique perspective from which to study fiscal and governmental decentralization, land privatization and market development. These reforms all involve fundamental changes from the centrally controlled and planned societies of the communist period. The Lincoln Institute has a particular interest in the experiences of countries that are adopting property taxation and is underwriting a series of case studies in consultation with research associates in Armenia, the Czech Republic, Estonia, Poland, Russia and the Slovak Republic.

These studies demonstrate similarities in the challenges and problems faced by countries in transition and the extraordinary changes that have taken place in less than a decade since the fall of communism. At the same time, each country has followed a somewhat different path, adopting strategies that reflect its unique set of past traditions and current circumstances.

Decentralization and Privatization

Among the challenges facing these countries after nearly 50 years of communist rule are the decentralization of fiscal and political control and the reduction of the role of government in favor of private-sector ownership and activity. Privatization of land ownership has been a particularly sensitive issue. Taxes on real property have been introduced as part of a strategy to provide a revenue source to local governments, to encourage privatization of government-owned real estate assets, and to improve land utilization. Although in most cases the central governments continue to play a dominant role, a degree of local fiscal authority and autonomy has been introduced. Poland and Estonia have assigned these taxes to local self-governments, with authority to determine tax rates within limits established by their national parliaments.

In the other countries, national law sets the rate of taxation, but some local control is achieved by adjusting the coefficients applied to area measures that establish the tax base. The revenues raised from land and building taxes are still a relatively modest source of local revenue, and generally benefit rural communities more than urban areas. Although property taxes raise a minor portion of these countries’ total taxes at present, central governments envision a larger role for them in improving inter-governmental finance systems.

Privatization of state assets and ownership rights to real property is an essential yet complicated process that is still underway in each of the countries studied. In Estonia, for example, the desire to restitute land to pre-Soviet-period owners or their heirs initially complicated the determination of property rights. The adoption of a land tax in 1993, within two years of independence, was an essential element of Estonia’s land reform program, which also included privatization and market development. Limiting the tax base to land alone was intended to encourage its productive use, stimulating owners of restitution rights “to develop the property or sell it.”

In the former Soviet satellites, considerable private ownership remained under communism, but the formal cadastral systems were not maintained and the recording of property rights is still far from complete. During the Soviet period, land was treated separately from buildings, and this practice has continued in some countries, making real estate units more difficult to assemble for investment purposes. Property (buildings and structures) is treated separately from land for taxation purposes in Armenia, the Czech and Slovak Republics, and Russia.

While housing and business privatization has progressed to a degree in all countries, the release of land to private ownership and especially to ownership by foreigners has been a contentious issue. In Russia, although the Constitution and Civil Code provide for private property, the government and the Duma have failed to agree on a Land Code to provide a legal basis for land ownership. Most countries have placed some restrictions on foreign ownership, but permit long-term leases. Land taxation offers a potentially broad and expanding revenue base as privatization continues.

Market-based Reforms

In the absence of secure property rights and developed property markets, most countries have taken an incremental approach to incorporating market-based elements into their property tax bases. With the exception of Estonia, the countries in this study levy taxes on the basis of land or building area, adjusted by coefficients related to location, population, usage or other factors not derived directly from market indicators. As a logical step in their transitional reforms, Armenia and the Czech Republic are each exploring the addition of ad valorem elements to their area-based property tax, and Poland is considering proposals to shift to a market-based system. Plans for an ad valorem tax in the Slovak Republic await further fiscal, governmental and market reforms.

Estonia’s strong ideological commitment to a market economy led its Parliament to take the bold step in 1992 to base its land tax on market value. The first valuation assigned price zones to each assessment area, with the expectation that the methodology could be refined as understanding of real estate markets improved and as the markets matured. The collection of land tax information has strengthened real estate market activity and has been a catalyst for the development of land records, sales registries and cadastral maps. A revaluation in 1996 incorporated the expanded market databases.

Recent efforts to develop a pilot project for market value-based real property taxation in two Russian cities illustrate both the potential and the frustration of tax reform in the current Russian fiscal climate. The program began with funding from USAID in 1995, and federal legislation authorized the “experiment” in 1997. Before the current fiscal crises, the city of Novgorod anticipated implementation of the new tax in 1999 to replace the three existing non-value-based taxes on land, property of individuals and assets of enterprises. Whether the local officials will consider it possible to risk implementation under current conditions is now unclear.

Other Challenges

The reorganization of administrative functions and the cost of integrating and collecting property tax information are other challenges to the development of modern market-based property tax systems. Each country is struggling with structural reforms of Soviet-based administration and are seeking to improve inter-agency cooperation and efficiency in planning for property tax reforms.

The case studies illustrate the complex transitions that are underway in each of these countries. At the same time, the studies point out the important role that property taxation can play in providing a stable source of independent revenue to local governments, developing democratic and accountable public institutions, and maintaining a public claim on property entering the private market.

The potential benefits of market value-based taxation in stimulating real estate markets and promoting urban revitalization and efficient land use are just beginning to be recognized. The financial hardships still experienced by many people in these countries may keep property taxes at very modest levels for some time, making the design of a broad-based system with limited exemptions particularly important to the viability of property taxation in these new economies.

Note:

1. “Unlikely Icon,” Economist (February 28, 1998): 78.

Jane H. Malme is a fellow of the Lincoln Institute specializing in the development and implementation of property taxation in diverse international contexts.

She is coordinating the preparation of case studies with colleagues for the following transition countries:

Armenia: Richard R. Almy, consultant, Almy, Gloudemans, Jacobs & Denne, Chicago, Illinois, with Varduhi Abrahamian, International City/County Management Association, Yerevan, Armenia

Czech Republic: Gary Cornia and Phillip Bryson, Romney Institute of Public Management, Marriott School of Management, Brigham Young University, Provo, Utah, with Dr. Alena Rohlícková, Ministry of Finance, Czech Republic

Estonia: Jane H. Malme with Tambet Tiits, director, AS Kinnisvaraekspert, Tallinn, Estonia

Poland: Jane H. Malme with W. Jan Brzeski, president, Cracow Real Estate Institute, Cracow, Poland

Russia: Jane H. Malme with Dr. Natalia Kalinina, Center for Real Estate Analysis, Moscow, Russia

Slovak Republic: Gary Cornia and Phillip Bryson with Ing. Sona Capová, Univerzita Mateja Bela, Banská Bystrica, and Milos Koncek, Ministry of Finance, Slovak Republic

Sources: These figures are based on official country data sources and were provided by the research associates. No data was available from Russia.

It is undeniable that land use change in the United States has been occurring at a rapid rate. Between 1982 and 1997 alone, developed land increased nationwide by 25 million acres, or 34 percent. Population growth certainly helped to fuel this increase in settled land area, as the U.S. resident population grew by 15.6 percent during the same period. From these two trends, it follows that the average population density of developed areas has declined during the late twentieth century: the average number of residents per developed acre fell by 13.6 percent nationwide. This declining density of settled areas is one indicator that “sprawl” has been unfolding across the U.S.

Concerns about Sprawl

Rapid conversion of forests, farms and wetlands to residential, commercial and industrial uses has provoked growing concern among elected officials and voters in many states. In 1999, the National Governors’ Association adopted a statement of principles on better land use that called for preservation of open space and encouragement of growth in already developed portions of the landscape.

The deepening concern for containing sprawl and promoting denser development has been expressed repeatedly at the state and local levels of government. The recent report of the Connecticut Blue Ribbon Commission on Property Taxation and Smart Growth, for example, has explicitly linked “loss of farms, forest and open space . . . [to] decline of and flight from urban areas, along with economic and racial segregation” (State of Connecticut 2003). In New Hampshire during the spring of 2003, a dozen small towns in that politically conservative state authorized million-dollar bond issues to finance conservation of rural lands threatened by metropolitan growth radiating from Boston.

Urban economists have often noted that we should expect the areas of metropolitan regions to expand along with growth of population and income per capita, but this readiness of land markets to accommodate a larger and more affluent population is not the entire story. Jan K. Brueckner and Hyun-A Kim, for example, have pointed out that the territorial expansion of metropolitan regions during recent decades has probably been excessive from a social efficiency point of view. One reason is the failure of developers to account for the loss of amenity values as development consumes open spaces. (Ecological economists would describe this loss as depreciation of natural capital.) Another reason is the failure of local governments to charge developers for the full cost of public infrastructure investments necessitated by metropolitan expansion. Other contributing factors are mortgage interest subsidies under the federal income tax and a failure to price congestion externalities on the roadways linking the metropolitan center to its fringe communities.

There may be other reasons for believing that metropolitan regions have expanded excessively in the U.S. since World War II. First, federal and state grant formulas sometimes reward towns and cities for adopting low-density zoning rules. An example is state reimbursement of pupil busing costs, a subsidy that encourages local school boards to ignore the land use implications of their school siting decisions. Second, several rounds of federal tax cuts since the 1980s have increased the disposable incomes of already affluent households and fueled a status competition favoring construction of ever larger homes on ever larger residential lots.

Tax Policy Tools for Smart Growth

Whatever the exact set of reasons for metropolitan sprawl, state and local policy makers have been scrambling to find policy tools with which to promote compact development. More than a generation ago, nearly all states adopted use-value assessment of rural lands in an effort to protect agricultural lands and other kinds of open space from development. When a rural parcel is enrolled in a use-value assessment program, it is treated for purposes of property taxation as though it were going to remain undeveloped in perpetuity. This legal fiction conveys a substantial tax benefit to rural landowners on the metropolitan fringe because their parcels have far greater market value than assessed value. Under the law, property assessors are required to ignore the development potential of undeveloped parcels enrolled in use-value assessment programs.

Theoretical research by Robert D. Mohr and this author (2003) has found that use-value property assessment, if properly designed, can postpone land use change and thereby provide a window of opportunity for local governments and conservation groups to buy development rights before rural lands are lost to metropolitan growth. However, in 15 states (including Arizona, Florida and New Mexico), the private decision to develop a rural parcel that has enjoyed use-value assessment results in no financial penalty at all to the owner. Hence, the tax incentive to postpone development is very weak. Only in those states (such as Connecticut and Rhode Island) that impose stiff development penalties if a parcel has been enrolled in the use-value assessment program for less than a decade is there a fairly strong incentive to postpone development despite escalating urban land rents. Perhaps it is time for state governments to review their use-value assessment programs to see if they actually postpone development of rural lands. If not, reform of use-value assessment statutes is in order.

Another way to promote compact metropolitan development would be to permit city governments to adopt split-rate property taxation. Under this type of property tax reform, a city can lower the tax rate on buildings and other capital improvements and still maintain the level of municipal services by raising the tax rate on land values. The Commonwealth of Pennsylvania has had this form of property taxation since 1913. Pittsburgh and Scranton have been the pioneers in tax reform, but by 1995, some 15 cities in the Keystone State had adopted two-rate property taxation. Although the evidence is circumstantial, Wallace Oates and Robert Schwab (1997) have tentatively concluded that lowering the tax rate on building values relative to land values helped to spur downtown commercial construction in Pittsburgh during the 1980s, despite the sharp decline of the city’s steel industry.

A Case Study of New Hampshire

As the fastest-growing state in the Northeast, New Hampshire is witnessing the rapid transformation of its traditional landscape of forests, farms and villages. Between 1982 and 1997, the developed area in the state increased by 210,000 acres, a 55 percent increase, although the population increased only about 26 percent (England 2002). To date, policy makers have paid little attention to the impact of the state’s high property taxes on these trends.

Using a regional econometric model to perform tax reform simulations, I have explored a revenue-neutral shift toward land value taxation in the state. In one study, the statewide property tax (which raised $460 million in 1999) is hypothetically replaced by a pure land value tax yielding an equal amount of state tax revenue. This policy simulation suggests that gross state product, employment and residential construction in the Granite State all would receive a boost from this type of tax reform. The boost to the state’s economic development would be long lasting, not transitory. However, because net migration into the state would receive a strong stimulus, this statewide approach to property tax reform would not serve to deter sprawl (England 2003b).

In a companion study, I simulated a shift to two-rate property taxation in New Hampshire’s largest city, Manchester, and in the economically depressed mill town of Berlin (England 2003a). In both cities, local employment, output and construction would receive a persistent boost following reform of the property tax. This stimulus to urban economic activity also would help to restrain the migration of households and businesses to surrounding rural areas.

If we want to slow down the development of rural lands, then we need to promote employment opportunities and healthy neighborhoods in already settled urban areas. A shift to two-rate property taxation by city governments could help to spark urban revitalization and thereby protect undeveloped lands on the metropolitan fringe. However, even though a shift to two-rate property taxation would promote investment and reinvestment in urban areas, this type of tax reform is likely to confront skepticism and even political opposition. Because industrial and commercial properties frequently have a higher ratio of building value to land value than do residential properties, raising the tax rate on land values in order to pay for a rate cut on capital improvements could have a regressive impact on the distribution of property tax payments. The owners of office buildings and electric power plants, for example, might enjoy lower tax bills while many homeowners might find increased tax bills after implementation of split-rate taxation.

My present research as a David C. Lincoln Fellow aims to see whether this potentially regressive impact of shifting to two-rate property taxation can be avoided, thereby undercutting potential voter opposition. Figure 1 demonstrates that the combination of a generous credit with two tax rates could make a “typical” homeowner a supporter of property tax reform.

Analysis of property tax data for three New Hampshire cities suggests that the introduction of split-rate taxation would indeed be acceptable to many homeowners if it were accompanied by a uniform tax credit on each annual tax bill. One of these communities is Dover, a small but growing city with abundant undeveloped land. In 2002, the total property tax rate was 1.89 percent of market value. Applied equally to land and building values totaling $2.03 billion, this single rate raised $26 million for municipal services and local public schools, with additional revenues raised for county and state purposes.

If the City of Dover had cut the tax rate on buildings by $2 per thousand dollars of assessed valuation and offered a (maximum) credit of $1,000 on each tax bill, then it would have needed to raise the tax rate on assessed land values by roughly $18 per thousand in order to maintain the level of municipal and local school spending during 2002. That particular tax reform would have lowered the annual property tax payment of most owners of single-family homes and residential condos in the city, especially those with relatively modest values. Because of the credit, even owners of inexpensive residential lots would have gained from the tax reform. Many owners of apartment complexes, large commercial properties and extensive tracts of vacant land, however, would have paid more local taxes after the shift to two-rate taxation and a uniform credit applied to each tax bill.

Conclusion

More than a century ago, Henry George advocated taxation of land value in the name of social equity. Contemporary economists have more often advocated land value taxation as an efficiency-enhancing policy favoring economic development. My own research suggests that taxing land values more heavily than building and improvement values could foster urban revitalization and help to protect undeveloped land at the same time. However, unless the design of property tax reform takes distributional impacts explicitly into account, George’s concern for social equity is unlikely to be served.

Richard W. England is professor of economics and natural resources and director of the Center for Business and Economic Research at the University of New Hampshire. He has held a David C. Lincoln Fellowship in Land Value Taxation for three years and will be a visiting fellow at the Institute during 2004.

References

Brueckner, Jan K. and Hyun-A Kim. 2003. Urban Sprawl and the Property Tax. International Tax and Public Finance 10: 5–23.

England, Richard W. 2002. Perspective: A New England Approach to Preserving Open Space. Regional Review, Federal Reserve Bank of Boston 12(1): 2–5.

———.2003a. Land Value Taxation and Local Economic Development: Results of a Simulation Study. State Tax Notes, 22 April: 323–327.

———.2003b. State and Local Impacts of a Revenue-Neutral Shift from a Uniform Property to a Land Value Tax: Results of a Simulation Study. Land Economics, February: 38–43.

England, Richard W. and Robert D. Mohr. 2003. Land Development and Current Use Assessment: A Theoretical Note. Agricultural and Resource Economics Review, April: 46–52.

Oates, Wallace E. and Robert M. Schwab. 1997. The Impact of Urban Land Taxation: The Pittsburgh Experience. National Tax Journal 50(1): 1–21.

State of Connecticut. 2003. Report of Blue Ribbon Commission on Property Tax Burdens and Smart Growth Incentives.

The community land trust (CLT) is one mechanism that addresses the need for affordable housing, and it also can be considered an institutional mechanism for capturing socially produced land value.

Nonprofit organizations operated for charitable purposes in the United States are exempt from most taxes, including investment income, sales, and property taxes. They benefit from the tax deductions that donors receive for charitable contributions, and some nonprofits also benefit from financing raised through tax-exempt bonds. Data allows informed estimates of the size of these tax benefits for most types of charities. However, comprehensive data on religious organizations and governments, both of which are also largely exempt from taxes, are difficult to obtain.

A review of these tax benefits provides a useful perspective on efforts by state and local governments to collect PILOTs (payments in lieu of taxes), which generally focus on nonprofits other than religious organizations (see page 23).

Tax benefits for nonprofits, such as educational institutions, health and human service organizations, foundations, and the arts, were worth about $140 billion in FY2009. About half ($72 billion) was from forgone taxes on investment income, about a third ($46 billion) was the tax benefit for charitable contributions, and about a tenth ($15 billion) was from property tax exemptions. Sales tax exemptions ($3 billion) and benefits from tax-exempt bonds ($5 billion) round out the total.

In 2009, nonprofit property tax exemptions (excluding those for religious organizations) were slightly less than 4 percent of the $400 billion total. Of course, the property tax exemption share varies widely across communities.

The distribution of five types of tax benefits are shown in figure 1 for six categories of nonreligious charitable nonprofits. They are listed in the order of their overall tax benefit, with educational institutions receiving the most benefits and arts organizations the least. The exemption for the tax on investment income has the same ranking as the overall tax benefit, but rankings of the other tax benefits vary widely.

The property tax exemption accrues to those sectors that use property and buildings most extensively, with health having the highest benefit followed by education. Foundations, which figure significantly in income and charitable contribution tax benefits, receive only modest property tax benefits. Sales tax exemptions, the smallest tax benefit in the aggregate, accrue mainly to the health sector.

This summary of the distribution of property taxes by charitable sector makes it clear why local governments have focused their efforts to collect property tax PILOTs on hospitals and universities—that’s where the property tax money is—but most tax benefits for nonprofits come from other sources.

Sources: Totals from An Overview of the Nonprofit and Charitable Sector. 2009. Congressional Research Service (http://www.fas.org/sgp/crs/misc/R40919.pdf). Sector allocations based on data from National Center for Charitable Statistics (http://nccs.urban.org) and J. Cordes, M. Gantz, and T. Pollak. 2002. What is the property-tax exemption worth? In Property-tax exemption for charities, ed. E. Brody. Urban Institute Press.

Como consecuencia del colapso en el mercado inmobiliario y la Gran Recesión –que provocaron un aumento sustancial de ejecuciones hipotecarias residenciales y a menudo abruptas caídas de los precios de las viviendas, lo cual probablemente dio lugar a ejecuciones hipotecarias adicionales– muchos observadores especularon sobre si los gobiernos locales iban a sufrir consecuentemente pérdidas significativas en la recaudación del impuesto sobre la propiedad. Si bien las pruebas anecdóticas sugieren que las ejecuciones hipotecarias, en especial en los lugares donde estaban espacialmente concentradas, redujeron los precios de las viviendas y los ingresos del impuesto sobre la propiedad, las investigaciones existentes no proporcionan ninguna prueba empírica que justifique esta conclusión (recuadro 1). Con datos de ejecuciones hipotecarias de la empresa RealtyTrac, que proporciona información sobre las ejecuciones hipotecarias anualespor código postal para el período de 2006 a 2011 (período que tanto precede como sucede a la Gran Recesión), este informe es el primero en examinar el impacto de las ejecuciones hipotecarias sobre los valores y la recaudación del impuesto sobre la propiedad por parte de los gobiernos locales. Después de presentar información sobre la correlación entre ejecuciones hipotecarias y los precios de viviendas en todo el país, nos concentramos en Georgia, para explorar cómo las ejecuciones hipotecarias afectaron a los valores de la propiedad y la recaudación del impuesto sobre la propiedad en los distritos escolares a lo largo del estado. Nuestro análisis empírico indica que, en efecto, las ejecuciones hipotecarias probablemente redujeron los valores de la propiedad y la recaudación del impuesto sobre la propiedad. Si bien aún preliminares, estas conclusiones sugieren que las ejecuciones hipotecarias han tenido una serie de efectos sobre los sistemas fiscales de los gobiernos locales.

————————

Recuadro 1: Investigaciones existentes sobre el impacto de factores económicos en la recaudación del impuesto sobre la propiedad

Si bien existen investigaciones que examinan los diversos impactos de factores económicos sobre la recaudación del impuesto sobre la propiedad, dichos estudios usan datos que reflejan sólo una recesión previa (por ejemplo, la recesión de 2001) o cubren solamente el inicio de la crisis inmobiliaria de la Gran Recesión. Doerner e Ihlanfeldt (2010), por ejemplo, han estudiado directamente los efectos de los precios de las casas sobre los ingresos de los gobiernos locales usando datos del panel de precios detallados de las viviendas en Florida durante la década del año 2000. Concluyen que los cambios en el precio real de las viviendas unifamiliares de Florida tuvieron un efecto asimétrico sobre los ingresos gubernamentales. Los aumentos de precio no aumentan la recaudación real per cápita, pero los descensos de precio tienden a reducirla. Doerner e Ihlanfeldt también concluyen que las respuestas asimétricas se deben en gran parte a los límites impuestos sobre los aumentos y el monto del gravamen, las demoras positivas o negativas entre los cambios en los precios de mercado y la valuación tributaria, y la reducción de las tasas tributarias en respuesta a un aumento de los precios de las viviendas. Alm, Buschman y Sjoquist (2011) documentan las tendencias generales en la recaudación del impuesto sobre la propiedad en los Estados Unidos entre 1998 y 2009 inclusive, cuando los gobiernos locales, en promedio, pudieron evitar en gran medida los impactos significativos y negativos sobre el presupuesto sufridos por el gobierno federal y los gobiernos estatales, por lo menos hasta 2009, si bien se produjeron variaciones regionales sustanciales en dichos efectos. Alm, Buschman y Sjoquist (2009) también examinan la relación entre los gastos en educación y la recaudación del impuesto sobre la propiedad para el período entre 1990 y 2006. En un estudio relacionado, Alm y Sjoquist (2009) examinan el impacto de otros factores económicos sobre las finanzas de los distritos escolares de Georgia, como las respuestas estatales a las condiciones de los distritos escolares locales. Finalmente, Jaconetty (2011) examinó temas legales relacionados con las ejecuciones hipotecarias, y la Fundación MacArthur ha financiado un proyecto sobre ejecuciones hipotecarias en el condado de Cook, Illinois.

————————

Vínculos potenciales entre los precios de las viviendas, las ejecuciones hipotecarias y los valores inmobiliarios

Los gobiernos locales en los Estados Unidos dependen de varias fuentes de ingresos propios, tales como impuestos locales sobre los ingresos, sobre la propiedad y generales sobre las ventas, e impuestos específicos sobre el consumo, aranceles y cargos sobre el usuario. De éstos, la fuente de ingresos dominante es, con mucho, el impuesto sobre la propiedad. En 2011, los impuestos locales sobre la propiedad generaron aproximadamente tres cuartos de los ingresos tributarios totales de los gobiernos locales y casi la mitad de los ingresos locales totales propios (incluyendo aranceles y cargos).

Algunos impuestos locales, como los impuestos sobre el ingreso y las ventas, tienen bases tributarias que varían de acuerdo a los niveles de actividad económica, y la Gran Recesión deprimió seriamente los ingresos derivados de dichos impuestos. La base tributaria del impuesto sobre la propiedad es el valor de tasación, que no cambia automáticamente en respuesta a las condiciones económicas; a falta de un cambio formal y deliberado en la tasación, una reducción en el valor de mercado no se traduce necesariamente en una reducción del valor de tasación. Los límites de tasación, las demoras en las revaluaciones y la posibilidad de efectuar cambios deliberados en el tributo unitario o la tasa del impuesto sobre la propiedad se combinan para que las fluctuaciones económicas que influyen en los valores de las viviendas no afecten a la base tributaria del impuesto sobre la propiedad o los ingresos debido a este impuesto de manera inmediata u obvia. Con el tiempo, sin embargo, los valores de tasación tienden a reflejar los valores de mercado, y la recaudación del impuesto sobre la propiedad puede verse afectada.

Un mercado inmobiliario debilitado –con valores de la vivienda más bajos y mayor cantidad de ejecuciones hipotecarias– puede reducir los ingresos tributarios de los gobiernos locales procedentes de distintas fuentes (Anderson, 2010; Boyd, 2010; Lutz, Molloy y Shan, 2010), como los impuestos a la transferencia inmobiliaria, los impuestos sobre las ventas de materiales de construcción de viviendas, y los impuestos sobre la renta de los trabajadores de las industrias de la construcción de viviendas y de mobiliario para el hogar. Los ingresos del impuesto sobre la propiedad suponen una proporción importante de la recaudación tributaria local, sin embargo, los cambios en la recaudación del impuesto sobre la propiedad frecuentemente son mayores que los cambios debidos a dichos otros impuestos relacionados con las viviendas.

Actividad de ejecución hipotecaria en todo el país durante y después de la Gran Recesión

La figura 1 (pág. 26) presenta la cantidad total de ejecuciones hipotecarias a nivel de código postal de 5 dígitos como porcentaje de la cantidad de viviendas ocupadas por sus dueños en 2010. Esta figura demuestra la clara concentración geográfica de las ejecuciones hipotecarias. Arizona, California y Florida fueron afectadas especialmente por el colapso de la burbuja inmobiliaria. No obstante, otras áreas también experimentaron una actividad significativa de ejecuciones hipotecarias.

La Agencia Federal de Financiamiento de Viviendas (FHFA) produce un índice de precios de viviendas para cada área estadística metropolitana (MSA). Cotejamos los datos de ejecuciones hipotecarias de RealtyTrac con el índice de precios de viviendas de la FHFA en 352 áreas estadísticas metropolitanas. La figura 2 (pág. 26) presenta un simple diagrama de dispersión que relaciona las ejecuciones hipotecarias totales entre 2006 y 2011 como porcentaje de la cantidad de unidades de vivienda ocupadas por sus dueños en 2010, con el cambio del índice de precios de las viviendas en el período de 2007 a 2012 en las 352 áreas metropolitanas. El simple coeficiente de correlación entre las ejecuciones hipotecarias por unidades de viviendas ocupadas por sus dueños y el cambio del índice de precios de viviendas es de -0,556; si consideramos solamente aquellas MSA con ejecuciones hipotecarias no nulas a lo largo del período, el coeficiente de correlación es de -0,739. Este simple análisis sugiere que las ejecuciones hipotecarias tienen una correlación negativa significativa con los valores de la vivienda. El próximo paso es explorar el efecto de las ejecuciones hipotecarias sobre la base tributaria del impuesto sobre la propiedad y sobre la recaudación del impuesto sobre la propiedad propiamente dicho. En la próxima sección examinaremos este tema para el estado de Georgia.

Análisis más detallado: Ejecuciones hipotecarias, valores de la propiedad e ingresos del impuesto sobre la propiedad en Georgia

Al examinar el efecto de las ejecuciones hipotecarias sobre los valores de la propiedad y la recaudación del impuesto sobre la propiedad en un solo estado, eliminamos la necesidad de controlar las muchas maneras en que los factores institucionales pueden diferir entre estados. Georgia es un lugar adecuado para concentrarse porque de alguna manera es un estado “promedio”. Por ejemplo, los gobiernos locales de Georgia dependen del impuesto sobre la propiedad sólo un poco menos que el promedio nacional; en 2008, los ingresos del impuesto sobre la propiedad como porcentaje de los impuestos totales de los gobiernos locales fue del 65,1 por ciento en Georgia, en comparación con el 72,3 por ciento en los Estados Unidos en general. (Bourdeaux y Jun 2011).

Medimos la actividad de ejecución hipotecaria con datos de RealtyTrac, agregando las observaciones por código postal en los condados correspondientes. El Departamento de Ingresos de Georgia suministró la base tributaria anual del impuesto sobre la propiedad (que en Georgia se denomina “resumen neto”) y las tasas del impuesto sobre la propiedad. Los ingresos del impuesto sobre la propiedad y los ingresos locales totales de los distritos escolares fueron suministrados por el Departamento de Educación de Georgia. La base tributaria corresponde al 1 de enero del año respectivo. La tasa del impuesto sobre la propiedad se determina en la primavera, las facturas del impuesto se pagan en el otoño, y su recaudación se reporta en el siguiente año fiscal. Los distritos escolares tienen un año fiscal que va del 1 de julio al 30 de junio, de manera que la base tributaria y las tasas unitarias de 2009, por ejemplo, aparecerían en los ingresos del año fiscal 2010. También usamos varios datos demográficos y económicos (ingresos, empleo y población) medidos a nivel de condado para ayudar a explicar los cambios en la base tributaria. Debido a que estas variables se reportan a nivel de condado, para el análisis siguiente agregamos las variables de base tributaria del impuesto sobre la propiedad y su recaudación en los distritos escolares urbanos a los sistemas escolares de condado correspondientes a dichas ciudades para obtener los totales para los 159 condados. Para condados que incluyen todo o parte de un sistema escolar urbano, la tasa tributaria es el promedio de las tasas tributarias escolares del condado y la ciudad, ponderadas por sus bases tributarias respectivas.

En Georgia, las tasaciones de las propiedades con fines tributarios son responsabilidad exclusiva de los gobiernos de condado, pero el estado evalúa todas las bases tributarias del impuesto sobre la propiedad anualmente, comparando ventas reales de parcelas mejoradas durante el año con los valores de tasación, y determina si el nivel de tasación es apropiado con relación al valor justo de mercado, que se fija legalmente en el 40 por ciento. Los “estudios de razón de ventas” resultantes reportan una cifra de base tributaria del impuesto sobre la propiedad ajustada al 100 por cien para cada distrito escolar del estado, junto con una razón calculada. Podemos usar estas bases tributarias ajustadas del impuesto sobre la propiedad, cubriendo los períodos de 2000 a 2011 inclusive, para medir el valor de mercado de la propiedad residencial.

Georgia tiene muy pocas limitaciones institucionales al impuesto sobre la propiedad. Las juntas de distritos escolares pueden fijar generalmente sus tasas del impuesto sobre la propiedad sin aprobación de los votantes, la cual solamente es necesaria si la tasa del impuesto sobre la propiedad en un distrito escolar de condado excede de 20 milésimas del valor de tasación. En la actualidad, solamente cinco sistemas escolares han alcanzado este límite. Además, no hay un límite general en el valor de tasación, si bien un condado ha congelado las tasaciones sobre bienes de familia. En 2009, el estado de Georgia impuso una congelación temporal sobre las tasaciones en todo el estado, que potencialmente afectaba a los ingresos del impuesto sobre la propiedad sólo en el año académico/año fiscal 2010; sin embargo, al disminuir las bases netas y ajustadas del impuesto sobre la propiedad per cápita en la mayoría de los condados de 2009 a 2011 inclusive, es poco probable que esta congelación haya recortado las tasaciones.

Ejecuciones hipotecarias

La tabla 1 muestra la media y mediana de ejecuciones hipotecarias en todo el estado por código postal entre 2006 y 2011 inclusive. La cantidad total de ejecuciones hipotecarias casi se duplicó de 2006 a 2010, disminuyendo en 2011. La media de ejecuciones hipotecarias es mucho mayor que la mediana, lo cual es señal de que la distribución es extremadamente asimétrica.

La tabla 2 muestra la distribución de los códigos postales de Georgia por la cantidad de años que el código postal tuvo alguna ejecución hipotecaria. Más del 65 por ciento de los códigos postales tuvieron ejecuciones hipotecarias en cada uno de los seis años, mientras que sólo el 7 por ciento no tuvo ninguna ejecución hipotecaria en ninguno de los seis años. Esta distribución sugiere que sólo una porción muy pequeña del estado quedó inmune a la crisis de ejecuciones hipotecarias.

La figura 3 (pág. 27) muestra la distribución de ejecuciones hipotecarias en el estado durante el período de 2006 a 2011 inclusive. Como los códigos postales difieren en tamaño y densidad de viviendas, también se muestra un mapa de las ejecuciones hipotecarias por unidades de vivienda ocupadas por sus dueños en 2010 en la figura 4 (pág. 28). Nótese que los códigos postales marcados en blanco no tienen ninguna ejecución hipotecaria o no se tienen datos de ejecuciones hipotecarias. Como era de esperar, los condados urbanos y suburbanos (particularmente en el área metropolitana de Atlanta) sufrieron la mayor cantidad de ejecuciones hipotecarias. No obstante, hay también una gran cantidad de ejecuciones hipotecarias en muchos de los códigos postales menos urbanos.

La figura 5 muestra la distribución anual de ejecuciones hipotecarias por cada cien unidades de vivienda en cada uno de los 159 condados de Georgia. Nótese que la barra del recuadro representa el valor medio, el recuadro captura las observaciones en el segundo y tercer cuartil, los “bigotes” representan 1,5 veces la diferencia entre los porcentiles veinticinco y setenta y cinco, y los puntos son los valores extremos. La mediana de ejecuciones hipotecarias por condado aumentó de 0,17 por 100 unidades de vivienda en 2006 a 1,18 por 100 unidades en 2010, un aumento en la mediana de más de seis veces. Hay una alta correlación positiva entre la actividad de ejecuciones hipotecarias en 2006 y 2011 en todos los condados. Esta correlación es de 0,78 cuando se mide en relación a las unidades de vivienda y 0,74 cuando se mide per cápita, lo que indica que los condados con actividad de ejecución hipotecaria mayor (menor) que el promedio antes de la crisis inmobiliaria siguiron estando por arriba (abajo) del promedio en su pico.

Valores de la propiedad,/b>

En cuanto a los cambios en los valores de la propiedad, las figuras 6 y 7 muestran la distribución de cambios anuales, respectivamente, en la base tributaria neta del impuesto sobre la propiedad per cápita y en la base tributaria 100 por ciento ajustada del impuesto sobre la propiedad per cápita en los 159 condados entre 2001 y 2011 inclusive. Los estudios sugieren que las ejecuciones hipotecarias pueden tener un efecto de contagio sobre los valores de mercado de otras propiedades en la jurisdicción (Frame, 2010). Intentamos estimar el efecto de las ejecuciones hipotecarias sobre los valores de mercado en función de la base tributaria 100 por ciento ajustada del impuesto sobre la propiedad.

Nuestros resultados son preliminares, porque el análisis solamente incluye datos de Georgia. Aun así, sugieren significativos efectos negativos de las ejecuciones hipotecarias sobre los valores de la propiedad, controlando por los cambios porcentuales de año a año en ingresos, empleo y población. Las estimaciones de coeficientes de la variable ‘ejecuciones hipotecarias’ sugieren que un aumento marginal de una ejecución hipotecaria por cada 100 viviendas (o aproximadamente el aumento en la mediana de ejecuciones hipotecarias de 2006 a 2011) está asociado con aproximadamente una disminución del 3 por ciento en la base tributaria 100 por ciento ajustada del impuesto sobre la propiedad en cada uno de los dos años subsiguientes. De igual manera, un aumento de una ejecución hipotecaria por cada 1.000 habitantes está asociado con casi el 1 por ciento de disminución en la base tributaria 100 por ciento ajustada del impuesto sobre la propiedad después de un año, y una disminución porcentual ligeramente menor en el año subsiguiente.

Ingresos del impuesto sobre la propiedad

También exploramos el efecto de las ejecuciones hipotecarias sobre la recaudación del impuesto sobre la propiedad. La figura 8 representa la distribución de cambios nominales por condado de los ingresos totales de mantenimiento y operaciones del impuesto sobre la propiedad desde 2001, que muestra una variación considerable de un sistema escolar a otro en los cambios anuales de recaudación del impuesto sobre la propiedad. Aun en los últimos tres años de disminución de los valores de la propiedad, por lo menos la mitad de los condados tuvo un crecimiento nominal positivo anual en la recaudación del impuesto sobre la propiedad. Para comprender el efecto de la actividad de ejecución hipotecaria sobre los ingresos del gobierno local por impuestos sobre la propiedad, estimamos las regresiones que relacionan las ejecuciones hipotecarias con los gravámenes del impuesto sobre la propiedad y la recaudación de dicho impuesto.

Encontramos que un aumento en las ejecuciones hipotecarias está asociado a una reducción en el monto del gravamen, después de controlar por los cambios en la base tributaria del impuesto sobre la propiedad como también en las fluctuaciones de ingresos, empleo y población. Un aumento de una ejecución hipotecaria por cada 100 unidades de vivienda se asocia con alrededor del 1,5 por ciento de disminución subsiguiente en el gravamen, manteniendo constante el resto de las variables. También encontramos que las ejecuciones hipotecarias tienen un impacto negativo sobre la recaudación, manteniendo constante el resto de las variables. Como en nuestras estimaciones anteriores, estos resultados son para Georgia solamente, pero identifican una relación negativa significativa entre las ejecuciones hipotecarias y los gravámenes y la recaudación del impuesto sobre la propiedad por parte de los gobiernos locales. Puede ser que una mayor actividad de ejecución hipotecaria haga vacilar a las autoridades locales sobre la posibilidad de aumentar las tasas tributarias para compensar el efecto de las ejecuciones hipotecarias sobre la base tributaria.

Conclusiones

¿Las ejecuciones hipotecarias causadas por la Gran Recesión afectaron a los valores de la propiedad y la recaudación del impuesto sobre la propiedad por parte de los gobiernos locales? Nuestros resultados sugieren que las ejecuciones hipotecarias han tenido un impacto negativo significativo sobre los valores de la propiedad y, por esta vía, un efecto similar sobre la recaudación del impuesto sobre la propiedad, por lo menos en el estado de Georgia. Nuestros resultados también sugieren la presencia de efectos adicionales sobre los gravámenes y la recaudación de dicho impuesto, después de controlar por los cambios en la base tributaria. Hacen falta más investigaciones para saber si estos resultados se extienden a otros estados.

Sobre los autores

James Alm es profesor y director del Departamento de Economía de Tulane University.

Robert D. Buschman es asociado de investigación senior en el Centro de Investigaciones Fiscales de la Escuela Andrew Young de Estudios Políticos de la Universidad Estatal de Georgia.

David L. Sjoquist es profesor y titular de la cátedra Dan E. Sweat en Política Educativa y Comunitaria en la Escuela Andrew Young de Estudios Políticos.

Recursos

Alm, James y David L. Sjoquist. 2009. The Response of Local School Systems in Georgia to Fiscal and Economic Conditions. Journal of Education Finance 35(1): 60–84.

Alm, James, Robert D. Buschman, y David L. Sjoquist. 2009. Economic Conditions and State and Local Education Revenue. Public Budgeting & Finance 29(3): 28–51.

Alm, James, Robert D. Buschman, y David L. Sjoquist. 2011. Rethinking Local Government Reliance on the Property Tax. Regional Science and Urban Economics 41(4): 320–331.

Anderson, John E. 2010. Shocks to the Property Tax Base and Implications for Local Public Finance. Paper presented at the Urban Institute-Brookings Institution Tax Policy Center and the Lincoln Institute of Land Policy Conference, “Effects of the Housing Crisis on State and Local Governments,” Washington, D.C. (Mayo).

Bourdeaux, Carolyn y Sungman Jun. 2011. Comparing Georgia’s Revenue Portfolio to Regional and National Peers. Report No. 222. Atlanta, GA: Fiscal Research Center, Andrew Young School of Policy Studies, Georgia State University.

Boyd, Donald J. 2010. Recession, Recovery, and State and Local Finances. Paper presented at the Urban Institute-Brookings Institution Tax Policy Center and the Lincoln Institute of Land Policy Conference, “Effects of the Housing Crisis on State and Local Governments,” Washington, D.C. (Mayo).

Doerner, William M. y Keith R. Ihlanfeldt. 2010. House Prices and Local Government Revenues. Paper presented at the Urban Institute-Brookings Institution Tax Policy Center and the Lincoln Institute of Land Policy Conference, “Effects of the Housing Crisis on State and Local Governments,” Washington, D.C. (Mayo).

Frame, W. Scott. 2010. Estimating the Effect of Mortgage Foreclosures on Nearby Property Values: A Critical Review of the Literature. Economic Review 95(3): 1–9.

Jaconetty, Thomas A. 2011. How Do Foreclosures Affect Real Property Tax Valuation? And What Can We Do About It? Working paper presented at National Conference of State Tax Judges, Lincoln Institute of Land Policy, Cambridge, MA (Septiembre).

Lutz, Byron, Raven Molloy, y Hui Shan. 2010. The Housing Crisis and State and Local Government Tax Revenue: Five Channels. Paper presented at the Urban Institute-Brookings Institution Tax Policy Center and the Lincoln Institute of Land Policy Conference, “Effects of the Housing Crisis on State and Local Governments,” Washington, DC (Mayo).

Una ciudadanía informada es una ciudadanía con poder, pero educar a los contribuyentes y al electorado puede ser una tarea difícil. Aunque a la mayoría de las personas les importan mucho los diferentes problemas de la comunidad, como construir o no una nueva sucursal de la biblioteca o implementar de retiro domiciliario de residuos reciclables, muy pocos de nosotros pasamos nuestro limitado tiempo libre mirando hojas de cálculo para comprender los detalles del presupuesto municipal y las probables implicaciones que puede tener una decisión sobre la obtención de fondos. Esta desconexión es desafortunada, ya que, sepultada bajo esas toneladas de datos, yace la historia de cada una de nuestras comunidades, un mapa que muestra las formas en que una decisión en particular puede tener un impacto sobre la calidad y la disponibilidad de los servicios públicos de los que dependemos en nuestra vida diaria, como el mantenimiento de las calles, la educación pública y los servicios de emergencia.

“Para lograr una posición fiscal sólida, los gobiernos municipales deben dialogar con los residentes”, expresa Lourdes Germán, experta en salud fiscal municipal y miembro del Instituto Lincoln de Políticas de Suelo. “Los residentes deben saber cuáles son las decisiones clave que los funcionarios municipales están tomando, qué significan dichas decisiones desde el punto de vista económico, y de qué manera se están utilizando los impuestos que pagan. Los residentes votan muchas cuestiones diferentes en las asambleas municipales y, con frecuencia, dichas asambleas son la primera oportunidad que tiene la gente de escuchar sobre estas cuestiones, lo cual, a esa altura, resulta demasiado tarde”.

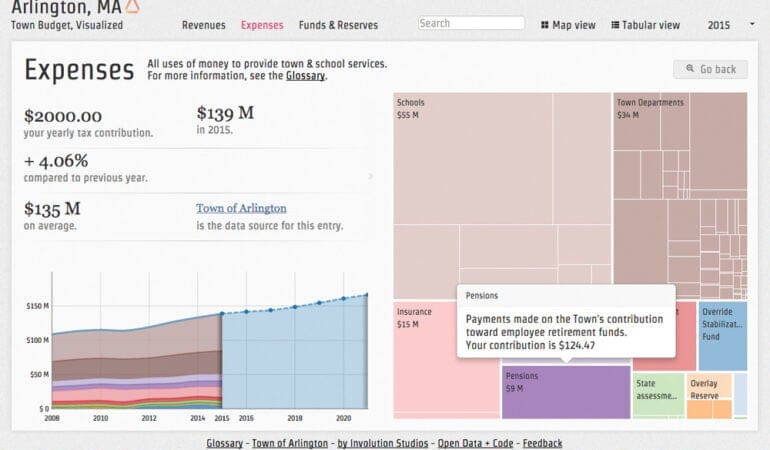

Annie LaCourt, exconcejal del municipio de Arlington, Massachusetts, coincide. LaCourt tuvo la idea de convertir las pilas de hojas de cálculo del presupuesto municipal de Arlington en un sencillo gráfico visual que cualquier miembro de la comunidad pudiera entender, incluso aquellos que carecieran de todo conocimiento previo sobre el proceso presupuestario.

“En el caso de Arlington, realizamos una proyección de cinco años para nuestro presupuesto y debatimos muchísimo con el público acerca de lo que significan dichas proyecciones y de qué manera se relacionan con nuestros impuestos”, explica LaCourt. “Yo quería que ese diálogo fuera más público, más abierto y más transparente para la gente que quiere saber lo que está pasando”.

En particular, LaCourt concibió un sitio web interactivo en el cual los residentes podían introducir su factura de impuestos y recibir un desglose claro y gráfico de la forma en que el municipio gastó los fondos. LaCourt esperaba que, al proporcionarles información más accesible y resumida, los contribuyentes se animarían a participar más activamente en las decisiones importantes (aunque parecieran esotéricas) que forman parte de un presupuesto municipal. LaCourt reclutó a Alan Jones, vicepresidente del comité financiero del municipio de Arlington, y a Involution Studios, un estudio de diseño que donó sus servicios a este proyecto. Y en septiembre de 2013, el Presupuesto Visual de Arlington (arlingtonvisualbudget.org) vio la luz.

“El Presupuesto Visual de Arlington permite a los contribuyentes reflexionar sobre el presupuesto a una escala que les resulta más útil”, señala LaCourt. “En lugar de tratar de entender sumas de millones de dólares gastados en diferentes conceptos del presupuesto, el contribuyente puede ver cuánto le costaron personalmente ciertos servicios públicos en particular. Por ejemplo, en Arlington, gastamos 2 millones de dólares para retirar la nieve el año pasado, lo cual representa el mayor monto que hemos pagado por este concepto. Mediante el uso del sitio web, un residente que tenga una factura de cobro por US$6.000 podrá ver que, personalmente, pagó US$90 por estos servicios, lo cual es una ganga. Cuando uno ve su factura de cobro desglosada en los diferentes servicios, y ve que su participación en el costo total de todos los servicios es relativamente baja, comienza a parecerle bastante razonable”.

Y Jones agrega: “Esto también muestra a la gente que sus impuestos se utilizan para cosas en las cuales no necesariamente piensan, cosas que no ven cuando van en automóvil todos los días por la ciudad, pero que forman una parte importante del presupuesto, tales como el servicio de deuda de los edificios escolares construidos hace 10 años, los pagos de pensión y seguro de jubilados o el seguro de salud de los empleados en activo”.

Otro beneficio del sitio web es que se puede observar fácilmente cómo ha ido evolucionando la política pública con el tiempo. “El Presupuesto Visual de Arlington contiene datos desde el año 2008 y proyecciones hasta el año 2021, por lo que los ciudadanos realmente pueden entender cómo ha cambiado el presupuesto y el impacto que este tiene sobre la comunidad”, señala Adam Langley, analista de investigación senior del Instituto Lincoln de Políticas de Suelo. “Los contribuyentes pueden observar que la ayuda del estado para los gobiernos generales se redujo a la mitad entre 2009 y 2010, y que, desde entonces, nunca se recuperó totalmente. Debido a dicho recorte, la parte del presupuesto de Arlington que se cubría con fondos del estado se redujo, mientras que la parte que se cubre con los impuestos a la propiedad creció del 70 por ciento al 76 por ciento. El impacto de las decisiones gubernamentales sobre los presupuestos de las familias se torna más evidente”.

Brendhan Zubricki, administrador municipal de Essex (una comunidad de aproximadamente 3.500 habitantes que se encuentra a unos 40 km al norte de Boston), comprendió rápidamente de qué manera la herramienta presupuestaria interactiva podía ayudar a los residentes de su comunidad a tomar decisiones financieras importantes en tiempo real. Durante los últimos cien años, el municipio ha estado alquilando a arrendatarios del sector privado una parcela de una propiedad pública costera conocida como Conomo Point. Essex depende de una suma aproximada de US$500.000 todos los años en impuestos a la propiedad sobre el terreno para cubrir el presupuesto de US$6,4 millones financiado por impuestos, sin incluir los US$7,4 millones que paga para participar en dos distritos escolares regionales. En mayo de 2015, los contribuyentes de Essex solicitaron votar para decidir si continuaban o no dando en alquiler esa parcela con un acceso público mejorado a la franja costera principal o convertir la totalidad de la parcela en una propiedad de uso público. Si los residentes votaran a favor de un parque público, el terreno ya no estaría sujeto a impuestos, con lo cual los residentes experimentarían un aumento en sus impuestos para cubrir la suma de US$500.000 que se perdería en concepto de recaudación.

Zubricki recurrió a la herramienta del presupuesto visual con el fin de generar varios modelos impositivos para presentar en una asamblea municipal que se convocó antes de la votación. “El modelo básico era una herramienta de visualización que ayudaba a las personas promedio a comprender el presupuesto. Pero fuimos más allá y lo utilizamos para explicar el futuro financiero de Essex en relación con este concepto principal. Y funcionó. Obtuvimos muchísimas opiniones positivas de los asistentes a la asamblea”, comenta Zubricki. Meses más tarde, en una votación no vinculante, los residentes votaron, con una mayoría abrumadora, por continuar dando en alquiler el terreno de Conomo Point y analizar diferentes formas de mejorar el acceso a los parques costeros existentes y otros espacios públicos (la votación vinculante se realizará en mayo de 2016).

De conformidad con los principios del movimiento de tecnología cívica (es decir, “datos abiertos y código abierto”), LaCourt, Jones y el equipo de Involution Studios puso la herramienta del presupuesto visual a disposición del público de manera gratuita. Esto permitió que diferentes funcionarios municipales pudieran adaptar la herramienta, sin costo alguno, a sus respectivos municipios, simplemente mediante la incorporación de los datos presupuestarios de sus comunidades, todos los cuales se encuentran disponibles al público.

“Gracias a la característica de código abierto del software, Annie y Alan realmente están ayudando a los municipios más pequeños que no pueden permitirse los servicios de un funcionario especializado en tecnología o un desarrollador o un estudio de diseño, y que deben encontrar un equilibrio entre cuestiones que compiten entre sí, tales como financiar un programa escolar o crear un sitio web”, señala Germán. “Estas comunidades pueden utilizar la herramienta simplemente introduciendo sus propios datos”.

Germán añade que este software también ayuda a los funcionarios municipales a planificar mejor el futuro. “El Presupuesto Visual permite a los funcionarios públicos generar modelos para diferentes escenarios durante varios años. El pronóstico y la planificación para varios años es fundamental para la salud y estabilidad fiscal, pero no necesariamente está disponible en las ciudades pequeñas”. El sitio ha recibido muchos galardones, como el Premio a la Innovación 2014 de la Asociación Municipal de Massachusetts.

A principios de este año, LaCourt, Jones y el equipo de Involution Studios creó Visual Government (visgov.com) en respuesta al creciente interés en el software. Visual Government “continúa con el compromiso de poner a disposición de municipios y grupos civiles de todo tipo presentaciones presupuestarias significativas”. Aunque el software sigue estando disponible sin costo alguno, Visual Government también ofrece un paquete de asesoramiento que incluye construir y alojar un sitio web y prestar asistencia a los municipios compilar datos presupuestarios pasados, presentes y futuros. Con la determinación de continuar siendo asequibles, este paquete cuesta US$3.000 y ha sido diseñado principalmente para las comunidades que carecen del personal necesario para desarrollar sus propios sitios web.

“Los sitios web de presupuesto visual no son sitios de gran volumen”, indica Jones, “pero tienen un alto valor. Muestran las consecuencias de las decisiones financieras de tal manera que parecen estar más fundamentadas y ser menos anecdóticas. Las denominamos ‘zonas sin curvas’.”

Loren Berlin es escritora y consultora en comunicaciones en el área del Gran Chicago.

Una versión más actualizada de este artículo está disponible como parte del capítulo 3 del libro Perspectivas urbanas: Temas críticos en políticas de suelo de América Latina.

Con el objetivo de analizar la equidad y eficacia del sistema fiscal de tributación inmobiliaria, el Instituto Lincoln desarrolló, en conjunto con el Ayuntamiento de Porto Alegre (Brasil), el Seminario Internacional sobre Tributación Inmobiliaria en abril de 2001, el cual formó parte de su programa educativo en América Latina. Asistieron al seminario más de 200 delegados de 12 países, 14 estados brasileños y 45 autoridades municipales. Expertos reconocidos en el ámbito internacional, funcionarios gubernamentales y personalidades del sector académico, de finanzas públicas y de materias impositivas representaron instituciones tales como el Banco Interamericano de Desarrollo (BID), el Instituto Internacional de Tributación Inmobiliaria (IPTI), la Asociación Internacional de Funcionarios de Tasación (IAAO), la Asociación Brasileña de Secretarías de Finanzas de Capitales (ABRASF) y la Escuela de Administración Hacendaria (ESAF). En este artículo se analizan los temas y experiencias tratados en el seminario.

Así como en los Estados Unidos, en América Latina hay un debate continuo sobre la mayor eficacia, la simplificación en los procesos de administración y la menor influencia de factores políticos que derivarían de la sustitución del tributo inmobiliario por otras fuentes de ingreso, tales como recargos y tarifas. No obstante, el tributo inmobiliario continúa siendo la opción predominante de financiamiento de los servicios públicos de los gobiernos municipales de América Latina.

Una característica importante del tributo inmobiliario es la gran diversidad que hay en su administración en cada país. Por ejemplo, en Brasil, Colombia y Ecuador es un impuesto exclusivamente municipal, mientras que en Argentina es administrado por el gobierno provincial. En México, el papel de las autoridades municipales se ha reducido principalmente a la recaudación de los impuestos. En Chile, el tributo inmobiliario es una importante fuente de ingreso para los gobiernos municipales, aunque el gobierno central es el responsable por la administración de los sistemas catastrales, de tasación y recaudación. El Salvador es el único país centroamericano que no ha impuesto nunca una tributación sobre la propiedad, aunque cada vez más se discute sobre la necesidad de establecer nuevos impuestos, dado que los ingresos tributarios constituyen apenas un 11 por ciento del producto bruto interno (PIB).

Reflexiones sobre el sistema fiscal de tributación inmobiliaria

En general, el tributo inmobiliario está reconocido como un impuesto “bueno” que tiene una función esencial en el proceso de recuperación de ingresos, financiamiento de servicios públicos y promoción del desarrollo social. Su naturaleza única establece vínculos importantes entre riqueza e ingresos, desarrollo social y uso y ocupación del suelo. Sin embargo, es fundamental administrarlo con justicia para evitar ineficacias y desigualdades en la distribución de la carga impositiva. En varias sesiones del seminario se mencionó la necesidad de contar con un catastro que tenga cobertura completa y adecuada, además de los atributos básicos para la tasación de diferentes clases de propiedades. Un grupo de participantes recomendó integrar la comunidad al proceso de actualización continua de los datos catastrales, mientras que otros enfatizaron la necesidad de realizar un cuidadoso análisis de costo-beneficio antes de implementar sistemas de información geográfica.

En países donde el catastro no es administrado por el gobierno central, no existe un sistema o modelo estándar. Según el nivel de desarrollo de la municipalidad o de los recursos financieros disponibles, la tecnología catastral puede exhibir grandes variaciones, desde una simple lista de propiedades hasta un catastro multifinalitario basado en un sistema de información geográfica. También se observan diferencias en los sistemas de tasación; por ejemplo, en Colombia y Bolivia se utiliza la autotasación, mientras que en Brasil, Chile, Ecuador y México es común el método de tasación por costos. Algunas autoridades municipales de Brasil están trabajando activamente para instituir el método de comparación de ventas para la propiedad residencial. Al aplicar el método de tasación por costos, el valor del suelo se determina mediante el método de comparación de precios de venta. El valor del suelo, si se basa en la información del mercado, también se calcula de maneras diferentes, lo cual genera preocupación sobre cómo reducir las desigualdades en la tasación.